Problemen vastgoed belegger in box 3

De pretbox is niet meer. Belastingen en hypotheekrente zijn de afgelopen periode extreem gestegen. In onroerende zaken beleggen is lastig rendabel te krijgen sinds 2023. Door de waardestijging van de panden (gemiddeld 2%) of door de transitie van gebouwen kan nog een rendement worden behaald. De cashflow staat onder druk door:

- hogere rente,

- hogere belastingen,

- verduurzaming panden,

- hogere onderhoudskosten en

- lagere huren (door toekomstige wetswijzigingen) wel onder druk.

- Neem hierbij ook dat de leegwaarde ratio sinds 2023 is afgeschaft... dit maakt de ellende in vastgoedland compleet.

Veel vastgoedbeleggers in 2023 merken dit jaar dat beleggen in box 3 financieel nadelig is worden. Er zijn diverse opties om dit probleem te voorkomen. Wij merken dat advisering maatwerk is en dat er wel iets moet gebeuren. Bij DGA's komt hierbij nog het probleem van het excessief lenen (eind 2023 maximaal € 700.000) en de stijging van het tarief in box 2 per 2024 naar 33%. Vanaf 2024 wordt het nog ongunstiger door vermoedelijk lagere huren (woningwaarderingsstelsel).

Tarieven Box 3

| Soort belegging | 2022 | 2023 | 2024 |

| Banktegoeden | 0,00% | 0,36% | 1,03% |

| Beleggingen | 5,53% | 6,17% | 6,04% |

| Schulden | 2,28% | 2,57% | 2,47% |

Oplossingen ter beperking vastgoed beleggen in box 3

De meest voorkomende stromingen zijn

- Afstoten onroerende zaken (verkoop)

- Overdracht binnen familiefonds of familie BV

- Opzet fonds voor gemene rekening

- Overdracht naar eigen BV

- Herinvesteringen in buitenland

Vastgoed belegger zwaar getroffen door box 3 heffing in 2023

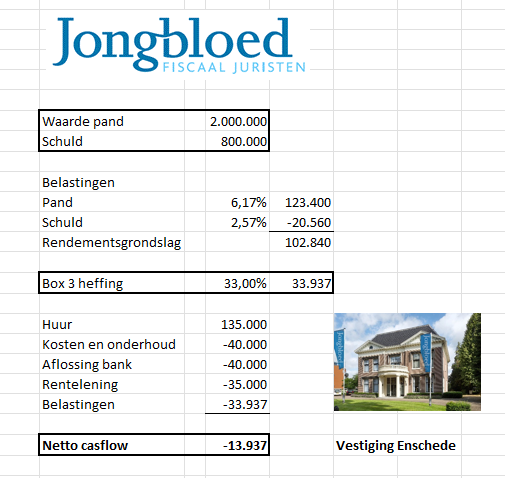

Onderstaand een reken voorbeeld voor een pand met een huursom van €135.000 en een geschatte waarde van €2.000.000. Het pand is deels gefinancieerd (lening € 800.000). Het uiteindelijke rendement is nog positief maar qua cashflow moet elk jaar geld worden bijgelegd. In onderstaande opstelling is geen rekening gehouden met de leegwaarde ratio.

Advies fiscaal jurist inzake vastgoed beleggen in de inkomstenbelasting

Wij zien bij onze klanten dat veel panden ter verkoop worden aangeboden. Het meest eenvoudige advies voor de vastgoedbelegger is dan ook het verkopen van de panden aan een derde en opnieuw - via een fonds of BV, eventueel met de familie - investeren in nieuw te verwerven vastgoed. Een vastgoed ondernemer is echter creatief en eigenwijs. Voordeel van het onderbrengen van vastgoed in de BV is dat de belastingheffing lager is en dat er gebruik kan worden gemaakt van fiscale faciliteiten, zoals de herinvesteringsreserve en fiscale voorzieningen. De overdracht van panden vanuit prive naar een BV is veelal door de 10,4% overdrachtsbelasting niet snel aantrekkelijk.

Voor vastgoedbeleggers is er wellicht nog enige creativiteit mogelijk via bijvoorbeeld het verkopen van toekomstige huurtermijnen of het oprichten van een fonds voor gemene rekening. Ook zou de rechter wellicht nog een helpende hand kunnen bieden, het kerstarrest heeft duidelijk gemaakt dat de box 3 heffing niet altijd is toegestaan. Maak in ieder geval bezwaar tegen uw aanslag inkomstenbelasting 2022 en 2023 en uw beschikking inzake de WOZ waarde.

Wilt u een vrijblijvende offerte voor uw vastgoedbeleggingen? Stuur dan een e-mail aan ons kantoor.

Meer weten van problemen vastgoed in box 3

- Excessief lenen bij de eigen vennootschap

- Toelichting wet excessief lenen bij eigen vennootschap

- Excessief lenen bij emigratie en immigratie

- Fiscale voorzieningen

- Fiscale voorzieningen

- Besparen in box 3

- Aanpassing box 3 in 2022

- Verkoopwinst pand box 1 of box 3

- Box 3 in strijd met eigendomsrecht

- Box 3 procedure vanaf 2023

- Waardering bedrijfspand in box 3

- Vaastgoed exploitatie inkomstenbelasting

- Vastgoedwinst belast als ROW

- Beleggingspand

- Herziening BTW bij diensten aan vastgoed

- Beperking renteaftrek vastgoed

- Fiscale ontwikkelingen vastgoedmarkt

- Flexwoning en belastingen

- Hoge Raad schiet box 3 stelsel af

- Waardestijging vakantiewoning belast

- Etikettering bouwproject bij ondernemer

- Hoge Raad werkelijk rendement in box 3