Afsplitsing van vastgoed binnen een familiebedrijf

Vastgoed vertegenwoordigt vaak een substantiele waarde binnen het familiebedrijf. Veelal gaat het om vastgoed dat binnen het familiebedrijf wordt gebruikt voor de ondernemingsactiviteiten, maar soms is het ook vastgoed dat ter belegging wordt aangehouden. Vastgoed fiscaal vriendelijk en zonder kosten/ overdrachtsbelasting overdragen binnen de familie is lastig en met veel regels omgeven. Veelal zal voordien een herstructurering moeten plaatsvinden.

Let op ! Vastgoed kan onder de nieuwe bedrijfsopvolgingsregeling (vanaf 2025) niet meer belastingvrij binnen de familie worden overgedragen.

Een herstructurering kan ook wenselijk zijn omdat:

- de onderneming lichter wordt gemaakt (eenvoudiger te verkopen)

- bedrijfspand scheiden van ondernemersrisico's

- meer grip op het vastgoed als zelfstandige waarde

- meer flexibiliteit binnen de structuur verkrijgen, niet iedereen hoeft immers deel te nemen in het vastgoed (denk aan werknemersparticipaties)

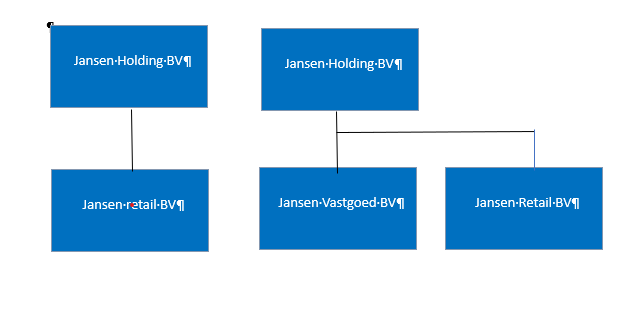

Het herstructureren van vastgoed binnen een familiebedrijf heeft vaak gevolgen voor de inkomstenbelasting, vennootschapsbelasting en overdrachtsbelasting. In de meeste gevallen wordt een herstructurering vorm gegeven via een (af) splitsing. Zie onderstaande schema voor de meest eenvoudige vorm:

Hoe werkt een splitsing ?

De wet kent twee vormen voor een juridische splitsing, de zuivere splitsing en de afsplitsing. Bij een jurdische splitsing gaat het vermogen van de splitsende BV (of rechtspersoon) onder algemene titel over naar een verkrijgende BV. Het vermogen gaat dus niet afzonderlijk over maar in z'n geheel. Bij een afsplitsing houdt de afsplitsende BV niet op te bestaan. Bij de zuivere splitsing wel. Tevens zien we in de praktijk ook wel eens een bijzondere vorm, de zogenaamde ruzie splitsing, dit is een bijzondere zuivere splitsing waarbij 1 BV met 2 of meer aandeelhouders wordt gesplitst in verschillende BV's met elk 1 aandeelhouder. Dus aandeelhouder 1 gaat verder met vestiging A en aandeelhouder 2 met vestiging B (als voorbeeld).

De zuivere splitsing (2:334a lid 2 BW) wordt als volgt omschreven

- de rechtshandeling waarbij het vermogen of een deel daarvan van een vennootschap die bij de splitsing niet ophoudt te bestaan onder algemene titel overeenkomstig de aan de akte van splitsing gehechte beschrijving wordt verkregen door een of meer andere rechtspersonen waarvan ten minste één overeenkomstig het bepaalde in deze of de volgende afdeling lidmaatschapsrechten of aandelen in zijn kapitaal toekent aan de leden of aan aandeelhouders van de splitsende vennootschap of waarvan ten minste één bij de splitsing door de splitsende vennootschap wordt opgericht.

Overdrachtsbelasting bij een splitsing of herstructurering

Op grond van de Wet Belastingen Rechtsverkeer (WBR) is er overdrachtsbelasting verschuldigd als u een in Nederland gelegen onroerende zaak (of rechten hierop) zou verkrijgen. Het begrip onroerende zaak is uitgebreid als u geen onroerende zaak zou verkrijgen maar een BV met onroerende zaken (een zogenaamde OZR, onroerendezaakrechtspersoon), dit zijn de fictieve onroerende zaken uit artikel 4 WBR. Bij he verkrijgen van een BV met onroerende zaken moet worden gekeken naar de bezitseis en de doeleis.

Bezitseis onroerendezaakrechtpersoon

Meer dan 50% van bezittingen van de BV moet bestaan (of hebbende bestaan) uit onroerende zaken (en tenminste 30% hiervan in Nederland). Je moet hiervoor niet kijken naar de boekwaarde maar naar de werkelijke waarde (waarde economisch verkeer). Er moet worden gekeken naar deze waarden (voor alle activa) en tevens moet ook terug worden gekeken (12 maanden). Of sprake is van een OZR wordt op het moment van de verkrijging en in een periode voorafgaande (12 maanden) bekeken. Bij een splitsing of afsplitsing moet altijd worden beoordeeld of er overdrachtsbelasting is verschuldigd.

Doeleis onroerendezaakrechtspersoon

Hier wordt er gekeken naar het doel van de onroerende zaken. De onroerende zaken moeten voor 70% of meer dienstbaar zijn (of waren) aan het verkrijgen, vervreemden of exploiteren van onroerende zaken (verhuur, handel en projectontwikkeling). Bij een herstructurering gaat het vaak mis op de doeleis, het pand moet binnen de core business van het bedrijf worden gebruikt (bijvoorbeeld een bakkerij bij een bakker). Hierover is in het verleden vaak discussie geweest en/of zijn er procedures over gevoerd, kijk bijvoorbeeld eens naar het hotelarrest (Hoge Raad d.d. 18 december 1991) of het datacenter arrest (Hoge Raad d.d. 10 oktober 2014). Ook een uitspraak van het Gerechtshof Den Haag d.d. 22 november 2019 geeft een helder omschrijving (geen overdrachtsbelasting omdat er naast stenen ook een bedrijf wordt overgedragen). Essentieel is derhalve of de vastgoedactiviteiten ondergeschikt zijn aan de dienstverlening van het bedrijf, dit is altijd een feitelijke beoordeling.

Vrijstelling voor overdrachtsbelasting bij een splitsing

Bij een splitsing of afsplitsing kan soms een beroep worden gedaan op een vrijstelling (artikel 15 WBR). De zakelijke motieven die voor de Vennootschapsbelasting gelden moeten ook apart worden getoetst voor de vrijstelling in de overdrachtsbelasting (artikel 5c uitvoeringsbesluit WBR en besluit van de staatssecretaris uit 2018). Feitelijk wordt er apart voor de overdrachtsbelasting getoetst of sprake is van ontgaan van belastingen (van uitstel is bij overdrachtsbelasting geen sprake, bij vennootschapsbelasting kan dit wel spelen).

- Een (af)splitsing mag dus niet in overwegende mate zijn gericht op het ontgaan of uitstellen van belastingheffing. Van ontgaan of uitstellen van belasting is sprake indien de (af)splitsing niet plaatsvindt op grond van zakelijke overwegingen, zoals herstructurering of rationalisering van de actieve werkzaamheden van de splitsende rechtspersoon. In dat geval is de vrijstelling niet van toepassing.

- Een mogelijk probleem (bewijsvermoeden) kan ontstaan als de BV met het bedrijfspand binnen 3 jaar na de herstructurering, geheel of ten dele, wordt verkocht. Als dit speelt ontstaat er vaak discussie met de belastingdienst. Duidelijkheid omtrent de zakelijke overwegingen kunt u vinden in het tankstation arrest (Hoge Raad d.d. 13 september 2019), zowel het Gerechtshof als de Hoge Raad waren van mening dat aan de vereiste zakelijke motieven (voor splitsing) is voldaan. In deze casus wordt een onroerende zaak afgesplitst van de exploitatie van een tankstation en daarna wordt 1 BV verkocht, dit is toegestaan, aldus de Hoge Raad. Ook het feit dat de verkoop al voor de splitsing is voorgenomen maakt volgens de rechters niet uit.

Noot fiscaal jurist over herstructurering en splitsing

De toets of een juridische afsplitsing geen fiscaal misbruik vormt, is soms wat te zwaar voor de belastingplichtige en de belastingdienst is soms lastig te overtuigen. In een procedure waarbij een verzekeringsbedrijf wordt gesplitst om te voorkomen dat alles zou omvallen wordt door de rechtbank een akkoord gegeven (voldoende niet fiscale overwegingen) en door het gerechtshof niet (gekozen route is fiscaal kunstmatig) buigt nu de adviseur van de Hoge Raad zich over deze materie. De AG contstateert het volgende:

- het Hof heeft in het midden gelaten of het einddoel – de door DNB afgedwongen verkoop van de verzekeringsonderneming aan een derde – zakelijk was of overheerst werd door aandeelhoudersmotieven.

- Het Hof acht aandeelhoudersmotieven kennelijk onzakelijk. Dat strookt volgens de AG niet met de rechtspraak van het HvJ, waaruit volgt dat ook aandeelhouders-motieven zakelijk kunnen zijn, mits niet overwegend antifiscaal.

- Dat wordt ook erkend in de wetsgeschiedenis en in de rechtspraak van de Hoge Raad, zoals het Ruziesplitsingsarrest HR BNB 2021/35.

- Volgen de AG kan in casu niet getwijfeld worden aan niet-fiscale (aandeelhouders) motieven ter zake van het einddoel, gezien de dwingende bemoeienis van DNB. Dat leidt echter niet tot cassatie als het Hof terecht heeft geoordeeld dat de keuze voor de weg van afsplitsing naar dat einddoel overwegend werd bepaald door (anti)fiscale overwegingen. Gezien HR BNB 2022/38 (Vastgoedportefeuille) moet immers (ook) de juridische weg naar het einddoel zakelijk ingegeven zijn.

- De AG vindt de motivering van het Hof te dun, dit moet dus opnieuw gebeuren door een ander hof.

Ook in een procedure bij het Gerechtshof op 26 april 2023wordt gesteld dat ook bij een voorgenomen verkoop een splitsing mogelijk moet zijn. Het Gerechtshof komt tot het volgende:

- Als vanuit civiele en bedrijfseconomische motieven een afsplitsing de meest juiste en geschikte route is om een verkooptransactie te vereenvoudigen kan een splitsing zakelijk zijn.

- De splitsingsvrijstelling voor de overdrachtsbelasting is dan van toepassing.

- Er is van sprake van een fiscaal kunstje als de fiscaal voordeligste route niet of minder voor de hand ligt dan de alternatieve route die naar het zelfde einddoel zou wandelen.

Als u vragen heeft over een herstructurering en/of een geschil met de Belastingdienst hierover heeft kunt u vrijblijvend contact met ons opnemen. Stuur hiertoe een e-mail aan info@jongbloed.tv of neem contact op met ons kantoor.

Offerte voor bedrijfsopvolging of herstructurering?

Meer weten van afsplitsing vastgoed in familiebedrijf

- Vastgoed en belastingen

- Materiële onderneming bij verhuur vastgoed

- Bedrijfsopvolging bedrijf en vastgoed

- Vastgoed en bedrijfsopvolging

- Vastgoed beleggen via STAK

- Afsplitsing vastgoed in familiebedrijf

- Afsplitsing vastgoed in familiebedrijf

- Beleggen in vastgoed

- Onroerendezaakrechtspersoon (Vastgoed-BV)

- Organiseren en beheren familievermogen

- Bedrijfsopvolging en juridische splitsing

- Familiestatuut in familiebedrijf

- De fiscale familiestichting voor vastgoed